新闻中心

龙8客户端登录龙8客户端登录由于国内资本市场的不断开放,以及更多外资的进入,A场和海内外经济基本面的关联度正在不断提升。换句话说,A场“机构化”程度也在上升。在这样一个背景下,寻找重要的指标和参照物就显的非常重要。在本文中,我们挖掘了五个重要的指标,这些指标在过去一段时间里的联动性和A股非常高,这对投资者规避风险以及寻找合适的投资时机有着重要的参考价值。

芝加哥期权交易所波动率指数(VIX)是一个实时指数龙8long8,反映了市场对近期价格变动相对强度的预期。由于它是根据具有短期到期日的SPX指数期权的价格计算出来的,因此它可以对30天的远期波动率进行预测。波动率,即价格变化的速度,通常被视为衡量市场情绪的一种方法,特别是衡量市场参与者的恐惧程度。

VIX指标历来是全球投资者对价格判断的一个重要指标,因为它提供了一个可量化的衡量市场风险和投资者的情绪。当市场下跌时,波动率值、投资者的恐惧情绪和波动率指数会上升。当VIX开始下跌时,市场一般会上涨。当恐慌和波动性上升时,情况正好相反。

VIX之所以可以成为一个先行指标,原因是其对事件的反应要比更敏感,而且交易者大多数为大型机构。波动率指数的波动幅度比要大得多。例如,当标准普尔500指数在2008年8月1日至2008年10月1日之间下跌约15%时,对应的波动率指数上升了近260%。

就绝对值而言,通常来说,VIX值大于30通常与不确定性、风险和投资者恐惧增加导致的大波动有关。VIX低于20通常表示市场处于稳定、无压力的时期。

而过去历史数据显示,VIX的大幅波动对于A股也有很强的借鉴意义。比如2020年2月,当VIX指数开始大幅飙升时,A股在3月初开始下滑,到3月中的时候A股已下跌约15%。而VIX在去年3月中旬见顶并开始下滑,A股在第二季度反弹8.5%。

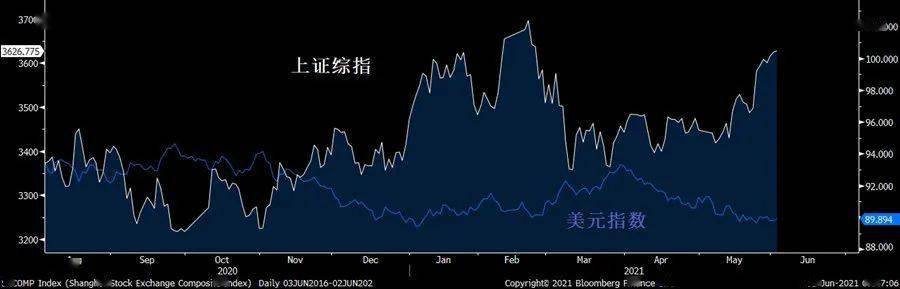

由于美元在全球的广泛流动性,有很多因素会影响美元走势。但是从近期的趋势来看,美元和全球成一定的反比关系,包括A股在内。

其中一个重要的原因是——美元是全球主要避险货币之一。避险货币是指当市场、经济不确定性增加时,投资者会买入这类货币。当遭到抛售时,避险货币往往会走强。

- 美国拥有大量外汇资产,这意味着当波动加剧、风险市场疲软时,他们可能会卖出这些外国资产,把资金带回美元类资产.

- 投资者知道某些货币在过去的“风险规避”时期已经走强,可能会购买这些货币,因为他们预计这些货币会像他们在历史上做的那样做出反应。

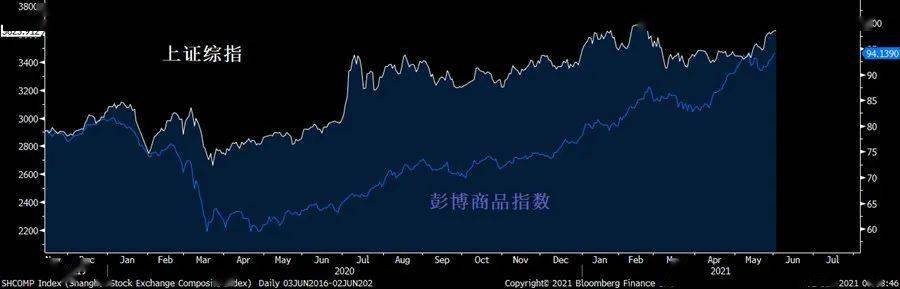

从较长的历史来看,商品价格对的影响不是那么的有规律。但是我们从下图可以看到:上证综指和商品指数的关联度在过去两年非常高。其中一个重要的原因是:商品价格在疫情后可以清晰的展现全球经济的复苏程度,这也是投资者非常关心的点。

大宗商品价格在2021年第一季度继续复苏,预计在全球经济反弹和增长前景改善的推动下,全年将保持在接近当前水平。然而,前景在很大程度上取决于遏制疫情方面的进展,以及主要经济体的政策支持措施和主要大宗商品生产国的生产决策。

世行预计今年的能源价格平均将比2020年高出三分之一以上,油价平均为每桶56美元。金属价格预计将上涨30%;预计农产品价格将上涨近14%。几乎所有商品价格现在都高于疫情前的水平,这和当下的反应其实是一致的。

到目前为止,全球增长比预期的更强劲,疫苗接种运动正在大规模进行,这些趋势提振了商品价格。无论是大宗商品出口国还是进口国,新兴市场和发展中经济体都增强其短期弹性,为增长失去动力的可能性做好准备。

此外在全球经济快速复苏和石油输出国组织(OPEC)及其合作伙伴继续减产的支持下,原油价格从大流行期间创下的纪录低点反弹。随着疫苗的广泛使用,特别是在发达经济体,疫情限制放宽以及全球复苏的持续,预计2021年以后需求将会坚定。预计到2022年,世行预计油价将平均达到每桶60美元。但是,如果疫情控制失败,需求的进一步恶化可能会给价格带来压力,这一点也是投资者需要密切关注的一个指标之一。

随着刺激政策驱动的增长在2022年消退,预计金属价格将回撤今年的部分涨幅。一些主要新兴市场经济体以快于预期的速度撤出刺激措施,可能会给价格带来下行风险;然而,美国的一个大型基础设施项目可能会支撑包括铝、铜和铁矿石在内的金属价格。全球能源向脱碳过渡的加剧可能会进一步加强对金属的需求。

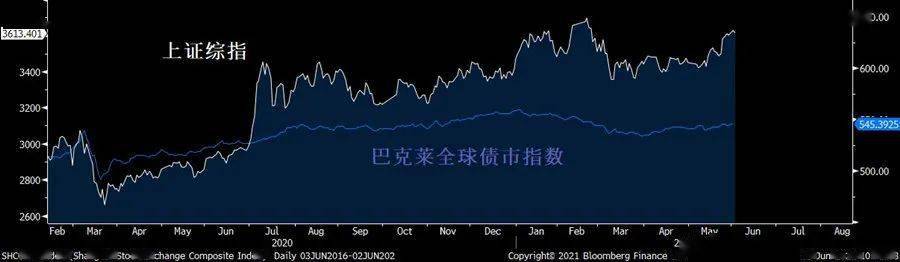

一般来说,债市和之间存在着“跷跷板效应”的关系。也就是说,当债市上涨(收益率下跌)时,会下跌。然而我们看到,在过去一年,和债市存在着相当高的正比关系。下图甚至可以看到,上证综指和巴克莱全球债市指数在疫情后有着较高的关联度。

出现这个现象,其中一个重要原因是:当下驱动全球价格的更多是流动性,而不是经济基本面。自去年3月,美联储将利率降至接近零的水平,以刺激借贷,并将经济从大规模衰退中拉出来。不同期限债券的收益率均创下历史新低。因此全球在疫情爆发后迅速反弹。

但近几个月来,新冠肺炎疫苗的研发取得突破,以及出台更多财政刺激措施的预期,促使一些投资者退出美国国债,这将收益率推高至近期高点。尽管去年债券收益率触及历史低点导致飙升,但随着债券开始为追求收益率的投资者提供更多竞争,也可能因收益率上升而受到影响。

然而到了今年5月,10年期美国国债收益率从周三稍早高位回落,因为美联储鲍威尔暗示,美联储预计今年经济成长强劲,但没有加息计划。美联储最近会议投票决定维持指标利率接近于零,并继续每月购买至少1,200亿美元债券的资产计划,此外预计到2023年之前不会加息龙8long8。在这样一个背景下,包括A股在内的全球再度反弹。

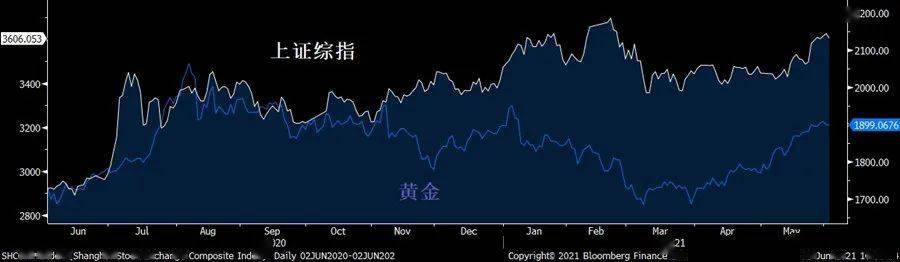

非常“匪夷所思”的是,在过去一年时间里,黄金价格和上证综指也有着很强的关联度。需要强调的是,两者的走势或许没有直接关系,但是黄金和美元的反向关联度,以及其对利率预期的反应,就会反过来呈现和一致的关联度。

有几个因素影响着金价,主要是美元、黄金ETF的流入/流出、通胀率、债券收益率、避险需求、实物黄金需求、黄金供应,但没有一个因素比实际利率更可靠。

一般来说,对黄金的需求与利率成反比,利率越高,对黄金的需求越低; 利率越低,对黄金的需求越高。原因很简单,当实际利率(利率减去通胀)很低,或低于零时,现金和债券就不再受欢迎,因为实际回报率低于通胀。如果你从政府债券中获得1.8%的收益,但是通货膨胀率是2.7%,那么你的实际收益是- 1.1%,投资者实际上正在失去购买力。通过其不断上涨的价格,或者至少不丧失购买力,黄金是最能证明其回报大于通胀的投资。

债券市场和黄金市场观察人士密切关注国债收益率,尤其是基准10年期国债的收益率。这是因为,10年期国债是抵押利率等其他金融产品的代表,也是投资者信心的信号。当人们对经济缺乏信心时,他们想要安全的投资,而美国国债被认为是最安全的。对国债的需求推高了它们的价格,收益率下降。相反,当信心恢复时,就像现在这样,投资者会抛售他们的债券,认为他们不需要谨慎行事。这导致债券价格下跌,收益率攀升。

本文信息及数据源自公开的网络资讯及媒体报道,观点仅供参考,不可直接作为投资依据,以此入市,风险自担。

优脉成立于2014年,是中国商务主管部门备案的外商投资企业。优脉是中国市场买方定位的家族办公室专业服务机构,主要股东为全球知名资产管理公司、著名投资人和资深行业专家。公司核心管理团队深耕中国金融市场多年、配合默契且成绩斐然 。

优脉成立伊始即致力于支持中国家族办公室及独立财富办公室的成长与发展,提供投资风险管理咨询、全球投资机会筛选、个性化资产管理解决方案、家族办公室创设及运营支持等一系列专业服务。

优脉经过多年的实践和探索,已总结出一套在中国支持家族办公室发展的成功模式,并形成了高端圈层网络:优脉·家族办公室联盟。优脉至今服务超过60个家族办公室,提供投资建议和解决方案逾150亿元,已成为中国家族办公室领域的行业领先者!

扫一扫关注我们